آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

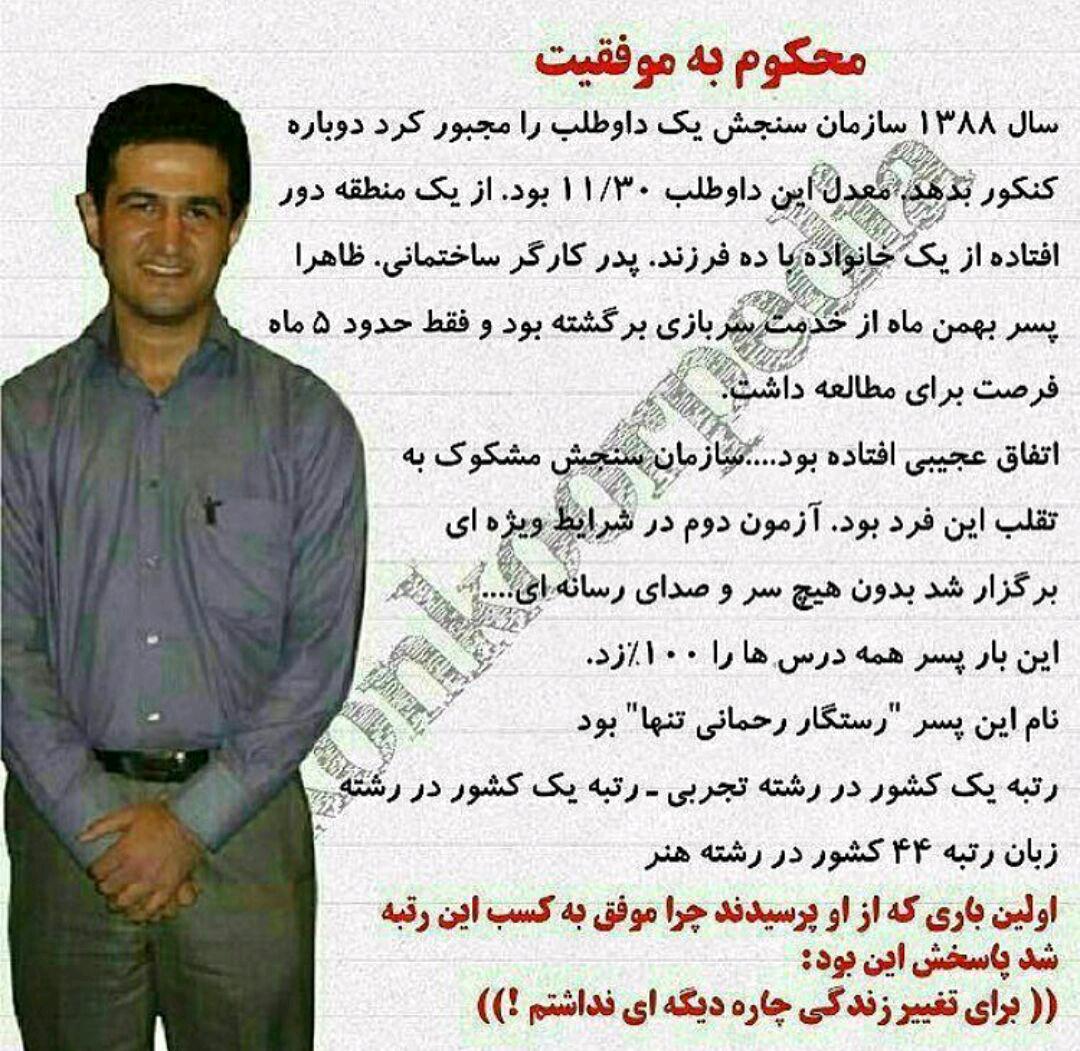

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

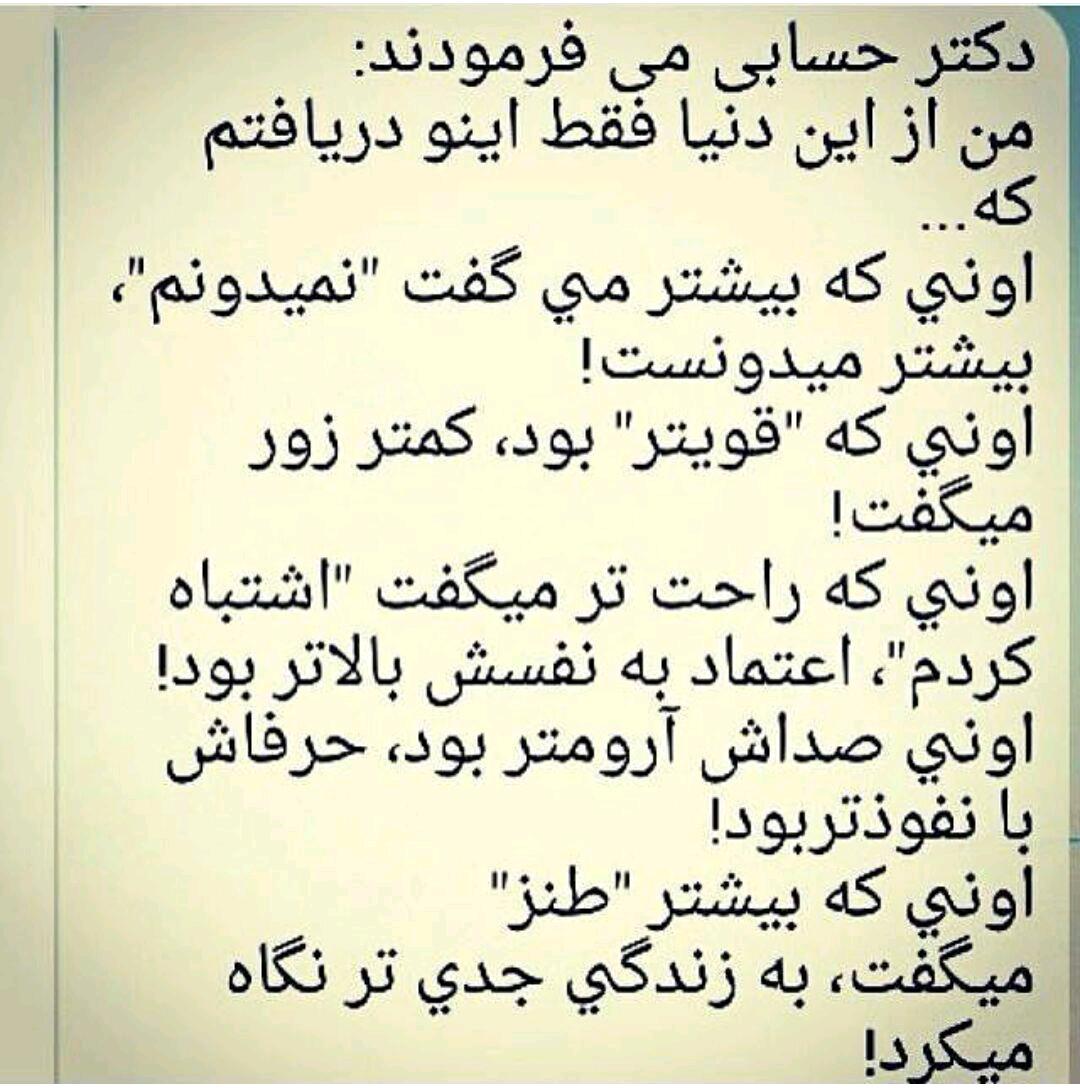

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

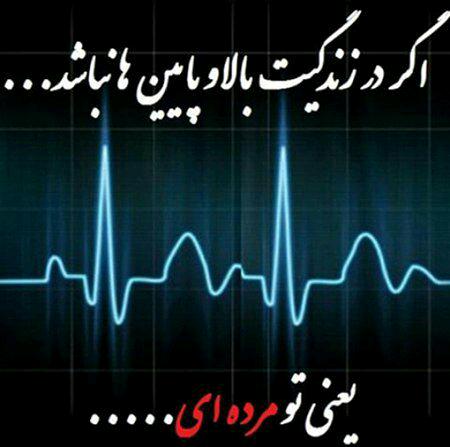

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

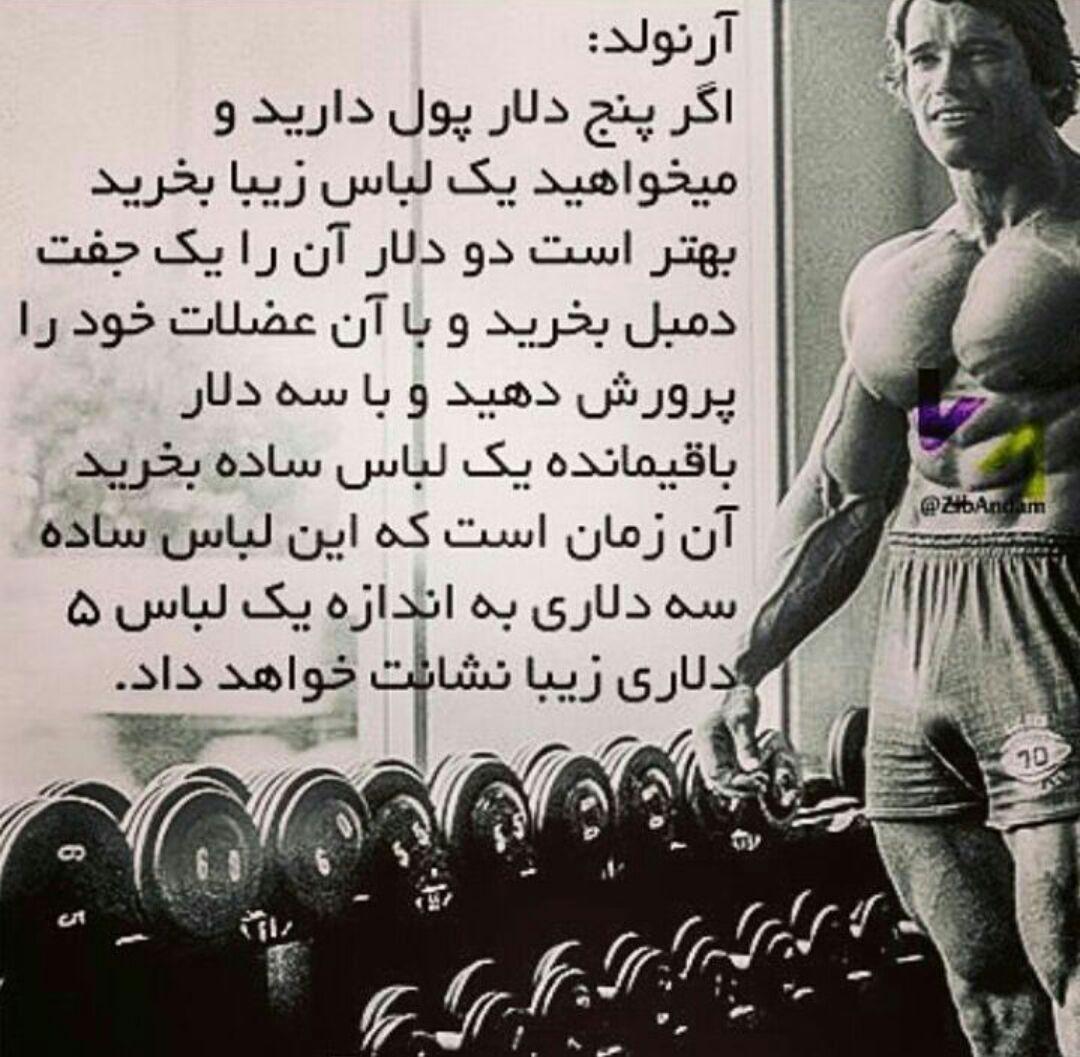

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

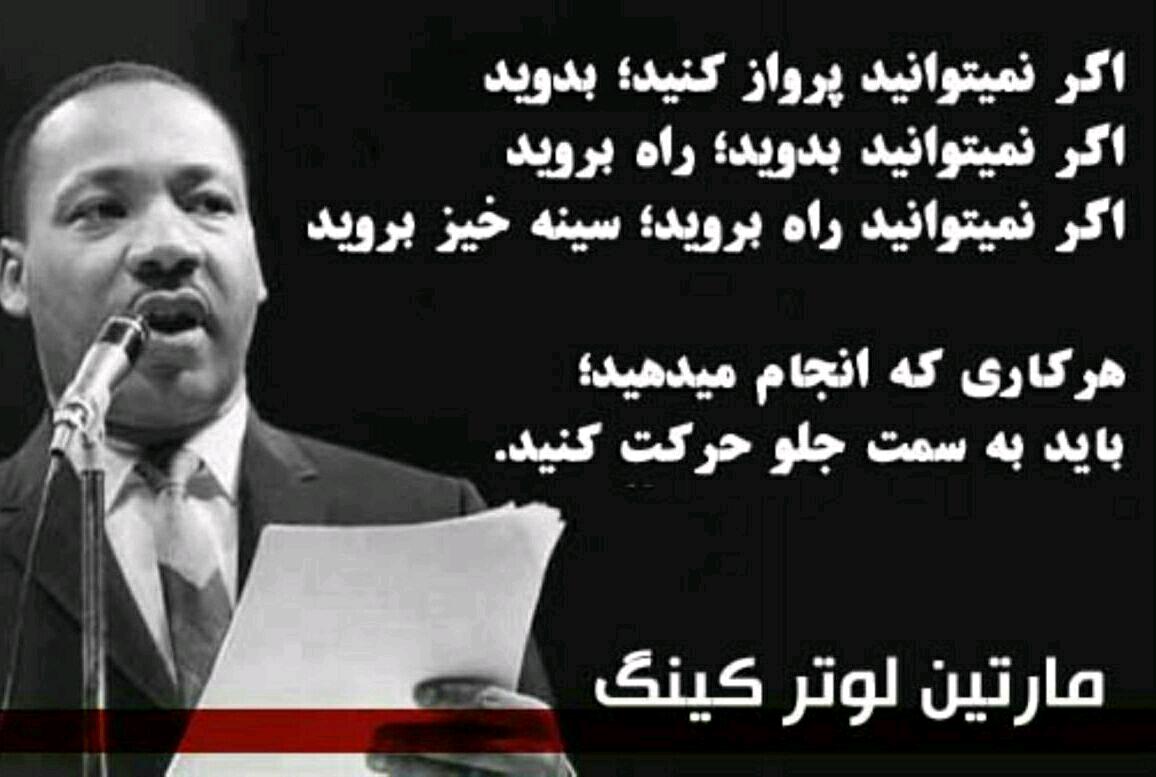

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

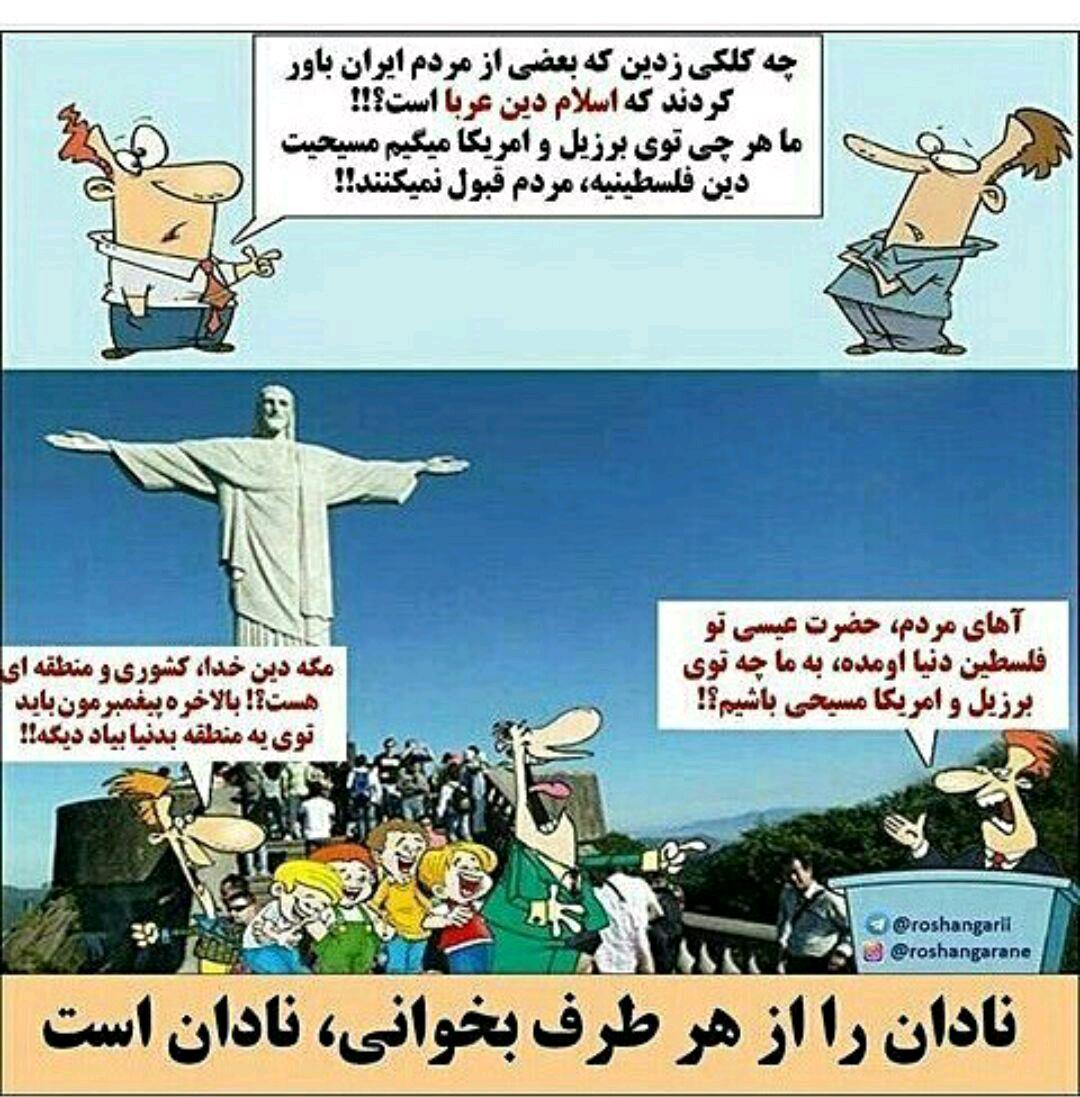

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

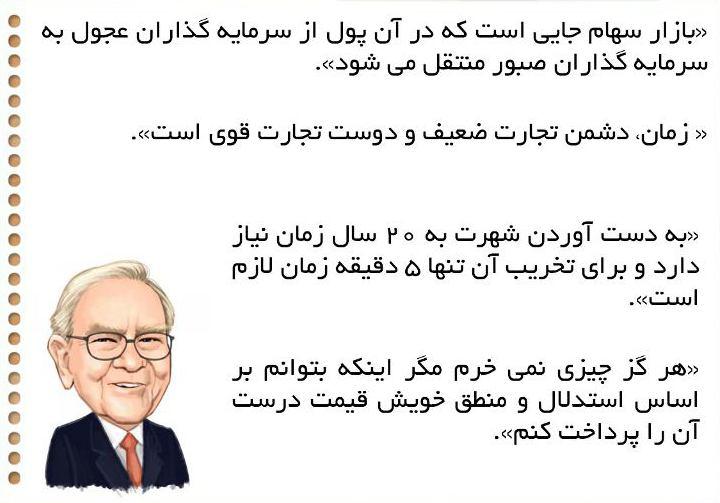

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

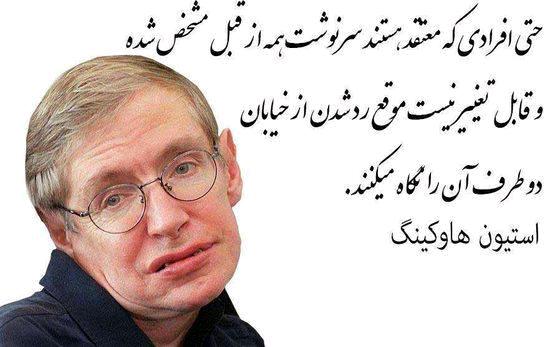

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

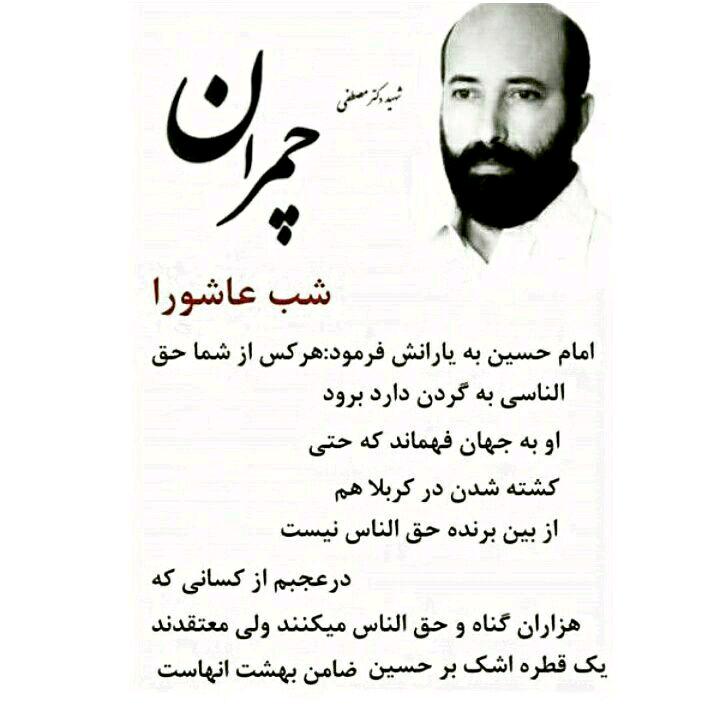

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

ویژگی های مشترک افراد موفق

ویژگی های مشترک افراد موفق مهم بودن پذیرش مسئولیت در زندگی

مهم بودن پذیرش مسئولیت در زندگی رقیب اصلی شما کیست؟

رقیب اصلی شما کیست؟ مراحل دنبال کردن تلقین ها

مراحل دنبال کردن تلقین ها چرا اهداف مهم هستند؟

چرا اهداف مهم هستند؟ تفاوت عجیب انسانهای شاد و انسانهای غمگین

تفاوت عجیب انسانهای شاد و انسانهای غمگین جاده های زندگی نباید صاف و مستقیم باشند

جاده های زندگی نباید صاف و مستقیم باشند سخنی از کریستینو رونالدو

سخنی از کریستینو رونالدو دانشجوی افغانی که در سوئیس تحصیل می کرد

دانشجوی افغانی که در سوئیس تحصیل می کرد مردها و زن ها وقتی عصبانی می شوند

مردها و زن ها وقتی عصبانی می شوند انتخاب همنشین در زندگی بسیار مهم می باشد

انتخاب همنشین در زندگی بسیار مهم می باشد برنده ها خیرخواه هستند

برنده ها خیرخواه هستند دستمزد بازیگران زن سینمای ایران چقدر است؟

دستمزد بازیگران زن سینمای ایران چقدر است؟ تو شمال شهر یه قنادی باز شد !

تو شمال شهر یه قنادی باز شد ! چرا بیشتر افراد تازه وارد در بازاریابی شبکه ای شکست می خورند؟

چرا بیشتر افراد تازه وارد در بازاریابی شبکه ای شکست می خورند؟ چگونه می توان تصمیمات مدیریتی بهتری گرفت

چگونه می توان تصمیمات مدیریتی بهتری گرفت برخی از مهارت هایی که دانشجویان در زمان فراغت از تحصیل می بایست کسب کرده باشند

برخی از مهارت هایی که دانشجویان در زمان فراغت از تحصیل می بایست کسب کرده باشند برای موفقیت، یک سرفه ای هم باید کرد ..!

برای موفقیت، یک سرفه ای هم باید کرد ..! کارهای بزرگ چگونه شروع میشوند؟

کارهای بزرگ چگونه شروع میشوند؟ چرا شرکت ثبت کنم ؟

چرا شرکت ثبت کنم ؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر

اختيار معامله چيست؟

نويسنده: پارس تاجران

چکيده:

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.

اختيار معامله چيست؟

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.علاوه بر اين با توجه بع نبود ابزارهاي مالي كافي در بازار سرمايه ايران و به ويژه ، كمبود ابزارهاي لازم جهت كاهش ريسك موجود،شوراي بورس اوراق بهادار اقدام به تصويب معاملات اوراق اختيار كرده است.از آنجا كه اوراق اختيار در بورس اوراق بهادار تهران سابقه اي ندارد،ايجاد و استفاده از آن نياز به فرهنگ سازي بين سهامداران دارد.

اختيار معامله، اوراق بهاداري است كه به دارنده آن حق خريد يا فروش يك دارايي خاص را در قيمت معين و در تاريخ مشخص يا قبل از آن اعطا مي كند.اختيار معامله به عنوان يكي از اوراق بهادار اشتقاقي شناخته مي شود، كه از اوراق بهادار مشتق شده يا اشتقاقي اوراقي هستند كه ارزش آنها بستگي به ارزش يك دارايي ديگر دارد.اختيار معامله، قراردادي است بين دو گروه(يك خريدار و يك فروشنده)به نحوي كه خريدار از فروشنده اختيار معامله، حق خريد يا فروش يك سهم را در يك قيمت معين خريداري مي كند.

در اينجا نيز همانند تمام قراردادها هر طرف امتيازي را به طرف مقابل اعطا مي كند و خريدار به فروشنده مبلغي تحت عنوان حق شرط پرداخت مي كند كه در واقع همان قيمت اختيار معامله است.فروشنده نيز حق خريد يا فروش دارايي مذكور را در يك قيمت معين به خريدار اعطا مي كند.اختياري كه به خريد يك سهم داده مي شود اختيار خريد و اختياري كه براي فروش سهم داده مي شود،اختيار فروش گويند.قيمت تعيين شده اي كه خريدار اختيار معامله مي تواند دارايي را خريداري كرده يا بفروشد قيمت اعمال يا قيمت توافق ناميده مي شود.البته اوراق اختيار معامله مدت معيني نيز دارد.حق خريد يا فروش يك دارايي در يك قيمت معين مي تواند تا تاريخ انقضاي آن ادامه داشته باشد.

با توجه به طرفين قرارداد و همچنين نوع دارايي يا سهمي كه اختيار معامله دربرگيرنده آن است.اختيار معامله ها مي توانند اشكال مختلفي داشته باشند اما ويژگي هاي معيني وجود دارند كه در تمام اختيار معامله ها مشترك هستند.

۱) اول ، اين كه همراه هر قرارداد اختيار معامله يك حق،نه اجبار،براي خريد يا فروش وجود دارد.همان طور كه اشاره شد اختيار خريد حقي است براي خريد يك سهم و اختيار فروش حقي است براي فروش

۲) دومين ويژگي مشترك انواع اختيار معاملات اين است كه هر قرارداد اختيار معامله اي، يك خريدار و يك فروشنده دارد.خريدار اختيار معامله به عنوان دارنده اختيار معامله شناخته شده و داراي يك موقعيت فروش است كه در صورتي كه دارنده اختيار معامله آن را اعمال كند،مسئول انجام دادن تعهدات قرارداد است

۳) سومين ويژگي مشترك همه اختيار معامله ها،قيمت اعمال يا تاريخ اعمال است و مبلغي كه از سوي خريدار به فروشنده اختيار معامله پرداخت مي شود به حق شرط اختيار معامله معروف است.به اين معنا كه اختيار معامله در خود اوراق نهفته است و برگ جداگانه اي مورد نياز نيست.وقتي سهمي خريداري مي شود همراه آن يك اختيار معامله ديگر به خريدار داده مي شود و اين اختيار در آن خريد اول نهفته است.مي توان گفت اوراق مشاركت دولتي نيز تا حدودي اين ويژگي را دارند به اين معنا كه در هر زمان مي توان اوراق مشاركت را فروخت و تضمين قيمت بازخريد را حفظ كرد.يعني نهادي تضمين كننده است كه سالياني است در اقتصاد ايران كه آن را به قيمت اسمي بازخريد كند و اين نوعي رواج داشته كه بستر ساز بازار اوراق مشتقه خواهد بود.ما در زندگي روزمره خود با انواعي از اختيار معامله مواجه مي شويم

ـ مثال :

فرض نماييد شما تصميم داريد يكي از اقلام مورد نظرتان را فردا پس از مراجعه به فروشگاه خريداري كنيد.ولي در روز مراجعه متوجه مي شويد كه كالاي مذكور به فروش رفته است.مدير فروشگاه به شما يك برگه پيش فروش مي دهد كه به شما اجازه مي دهد هفته بعد به فروشگاه مراجعه كرده و كالاي مذكور را به همان قيمت خريداري كنيد.حال شما صاحب يك اختيار خريد(همان برگه پيش فروش)هستيد كه به شما اين حق را مي دهد كه كالاي مذكور را در قيمت تعيين شده خريداري كنحل، تصميم با شما است كه هفته بعد به فروشگاه مذكور مراجعه و آن كالا را تهيه نماييد و يا همان كالا را در جايي ديگر به قيمت مناسب پيدا كرديد و از رفتن به فروشگاه مذكور منصرف شويد.در صورت عدم مراجعههٔ شما از اختيار خريد استفاده نكرديد و در صورت مراجعه براي خريد كالاي مذكور، اختيار مطالعه را اعمال كرديد

ـ مثال :

فرض كنيد كه دولت اعلام مي كند كه محصولات كشاورزي را با قيمت معيني(تضمين شده)خريداري مي كند.كشاورزان پس از برداشت محصول بررسي مي كنند كه آيا قيمت بازار بالاتر از قيمت پيشنهادي دولت است يا خير؟اگر قيمت بازار بالاتر بوده آنها محصول خود را در بازار به فروش مي رسانند و اگر قيمت دولت بالاتر باشد محصول را به دولت مي فروشند با فروش به دولت ، كشاورزان از اختيار فروش خود استفاده كرده اند

تاریخ ارسال پست: 19 / 6 / 1395 ساعت: 12:36 قبل از ظهر